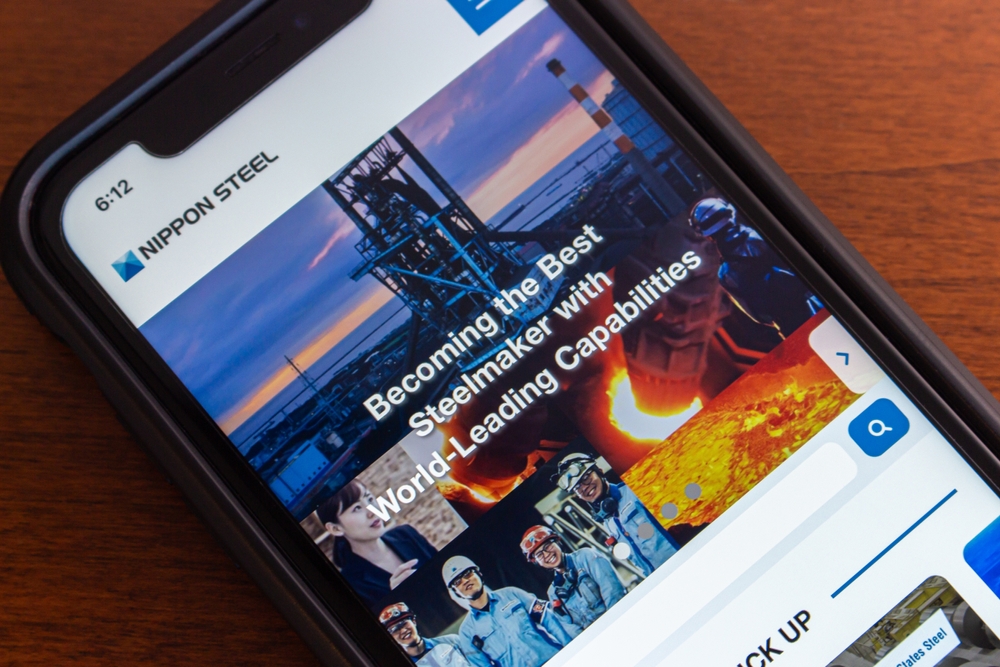

次期米国大統領の座を狙う両党の候補者は、日本製鉄による141億ドルでのUSスチール買収に共に反対している。日鉄はUSスチールに対し雇用と賃金を保証し、設備投資を通じた経営改善を提案している。日鉄との取引が頓挫した場合、USスチールは拠点であるピッツバーグからの本社移転、および工場閉鎖に追い込まれるだろう。

日鉄との取引を承諾しないことは常識に反する。米国は長らく同盟国へのサプライチェーン構築を意味する「フレンド・ショアリング(friend shoring)」を勧めてきた。今回はまさにその例であり、米国政府による買収阻止は将来的な対米投資を阻害しかねない。加えてUSスチールは現在、自力では経営改善ができない状態に置かれている。

しかし、文化、ナショナリズム、歴史的背景から米国内では依然として買収に対する反発の声が強い。

USスチールはかつての偉大な米国の象徴でもある。近現代アメリカにおけるほぼすべてのインフラストラクチャーはUSスチールによって築かれた。形式的とはいえ、外国企業による買収は米国資本、米国製の歴史に終止符を打つことになる。

買収を巡っては大統領選への影響も小さくない。トランプ氏もハリス氏も、たとえ経済合理性を犠牲にしてでも、自国資本優先の姿勢を示したいと考える。その意味で、今回の日鉄との取引は大統領選挙直前という最悪のタイミングに当たってしまった。

ところが、問題はこれだけではない。

米国の工業、製造業は過去40年にわたり外国との競争の中で大規模な淘汰を経験した。時計、繊維、アパレル、鉄鋼、靴、玩具、工具、半導体、家電、造船と、挙げればきりがない。産業の転換に失敗した町や都市は活気を失い、使われなくなった施設や工場は残酷にも地域の住民に過ぎ去った時間を突き付ける。

現在残っているのは、市場の主流価格とはかけ離れた高級品を販売する小規模洋品店だけだ。これらの店舗は大衆向けの伝統的な製造業とは異なり、富裕層をターゲットとする。

一つの産業が失われるたびに、人々の怒りや抵抗はあった。抵抗できない力を前にあきらめるしかない中、トランプ氏は2016年の大統領選でそれを政治的な問題として取り上げることに成功した。今や失われた米国の製造業という問題はトランプ氏の決まり文句となり、低関税と自由貿易を志向する共和党の伝統的な考えからは正反対の態度をとっている。

製造業が失われたのは、それまで眠っていた世界の市場が目を覚ましたからだと長く言われてきた。初めに日本が台頭し、その後中国が世界第2位の経済大国へと成長した。グローバル規模の分業が加速し効率的な生産を追い求める時代において、課税による産業保護は無益となる。こうして消費者は安い製品が手に入るようになり、製造セクターは変革を余儀なくされた。

それと同時に別の問題も生じていた。グローバル市場の展開は正常で称賛すべきものである、という前提に疑問を投げかけるような現象も観察されてきた。

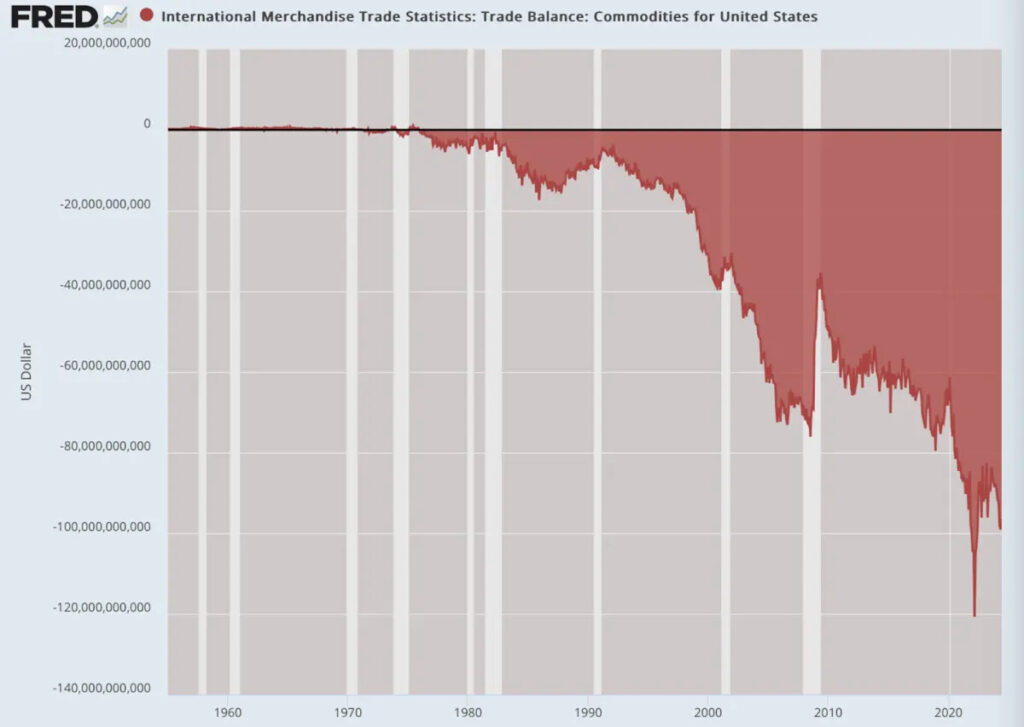

不換紙幣「ドル」を基軸通貨とした変動相場制へ移ると金本位制のもつ制約がなくなるため、世界の中央銀行がドルを資産として蓄積する中で、米国が経済基盤を外国に輸出しているという印象を強く与えた。金本位制を採用していた頃は、輸入(貿易赤字)国における価格低下と輸出(貿易黒字)国における価格高騰が均衡を維持していた。

無論、均衡作用が完璧に働くことはないが、米国が1976年まで変わらず、ましてや右肩上がりの貿易赤字に陥らなかったのには以上のような理由があった。ここ数十年、米国はただ赤字を積み上げるだけで、これは単なる国際収支の問題にとどまらない。

18世紀のデイヴィッド・ヒュームから20世紀のゴットフリート・フォン・ハーバラーに至るまで、自由貿易論者は貿易が国内産業に脅威を与えることはないと主張してきた。その仕組みは正貨流出入機構と呼ばれ、正貨(貴金属)の保有量増加に伴って貨幣供給量が増加し、インフレーションの加速で国際競争力を失う。結果、貿易収支が赤字化し、正貨が流出することで均衡が保たれるというメカニズムだ。

のちにこのシステムは人為的に破壊され、1971年以降全く機能しなくなった。

これが大きな転換点となり、決済システムの整備がなされないままその後数十年にわたって外国の中央銀行が莫大な量の米国債を保有し始めた。各国はそれを担保として製造基盤の強化を行い、米国との競争に邁進した。それを傍観した米国は貿易赤字を悪化させるのみならず、資本、インフラ、サプライチェーン、技術を失い、かつての消費財生産における覇権的地位から転落した。

21世紀において、米国債購入による最大の受益者は日本と中国だ。日本製鉄による買収の提案が、中央銀行の保有する莫大な米国債の後押しを受けたことは驚くことでもない。米国債の保有は産業に対する信用の主要な源であり、現時点で日本は世界トップの米国債保有量を誇る。

世界の基軸通貨であるドルを発行する米国はよい地位にあると思われるかもしれない。しかし逆説的にも、国債を無尽蔵に発行することは時間の経過とともに国内産業を脅かす。これは教科書レベルの貿易理論であり、すでに残酷な形で現実となっている。

このようなことが海外で起こっていながら、国内では高い税率と規制強化によって企業経営の環境が悪化した。経営コストの上昇は競争力の低下を招き、倒産の波が押し寄せた。

物価調整を担う者は貿易赤字に伴うデフレーション=購買力上昇を恐れたため、流出するお金に対して新たな資本を国内に注入し景気の後退を防いできた。その結果、自由貿易論者が唱えた正貨流出入機構は機能しなくなった。

それは始まりに過ぎなかった。1945年、経済ジャーナリストのヘンリー・ハズリット氏は貿易収支の不均衡は国際貿易そのものが問題ではなく、その他政策の失敗によるものだと指摘した。

ハズリット氏は、一国の競争力を削ぎうる要素を次のように列挙した。「高すぎる為替レート、輸入過剰、行き過ぎた賃金引上げ、最低賃金の設定、(生産意欲を削ぎ、十分な投資を阻害する)法人税および所得税の引き上げ、上限価格の設定、財産権の侵害、所得再分配の試み、そのほか資本主義に反する政策、ひいてはあからさまな社会主義的政策の実行などが挙げられる。現在ほとんどすべての国、特に発展途上の国が上で述べた政策の少なくとも2、3を採用していることから、国際収支の不均衡に苦しむ国が出てくるのは驚くことではない」

米国はこれらすべての政策を実行した。通貨ドルの価値は跳ね上がり、世界の基軸通貨になるのみならず全てのエネルギー貿易の決済が行われる唯一の通貨となった。大量に発行される米国債は世界中の産業発展を支援し、米国企業の直接的なライバルを増やした。一方の米国経済はその変化に順応できず、置いて行かれた。

要するに、「自由貿易」という概念が不当な非難を受けているにすぎず、自由貿易そのものが問題なのではない。しかし、外国との自由貿易は国内の衰退をもたらすという安易な原因と結果の推論がすさまじく魅力的だとわかると、自由貿易を支持する者は減っていった。

数十年が経過し、そのはね返りがやってきた。右派も左派も、「自由貿易」が当初の想定通りには発展しなかったことを示すあらゆる証拠を前に、リベラルなグローバル経済を手放すことで意見が一致した。今や、買収阻止が工場閉鎖、ひいては産業全体の命を絶つことを意味していても、外国資本による歴史ある企業の買収さえ容認できないほどだ。

経済学者たちは取引を認めるよう主張し、買収阻止は常軌を逸していると叫ぶ。彼らの主張は正しいが、背後により大きな文脈があることを認識すべきだ。それは、国内経済の破壊と、慢性的な貿易赤字や外国資本による買収を不可避にした貨幣制度の失敗だ。米国に限らずいかなる国においても、このような生産能力のはく奪に対しては政治的な反動を伴うものだ。

人々の憤りは現実であり、止めることは難しいだろう。では何が正解なのか? ここでUSスチール買収の話に突っ込むことはしない。より広い視点で、高関税、産業政策、外国資本の阻止などに頼ることなく、米国の工業および製造業を救い、復活させる方法はある。

答えは、劇的な国内改革だ。大規模な規制緩和、労働に関する行政命令の完全撤廃、連邦政府の財政健全化、際限のない国債発行に頼ることのない健全な貨幣制度の整備などが挙げられる。これらの政策が緊急措置として実行されるならば、米国資本としてのUSスチール社は救済され、国際的な競争力を再び取り戻すだろう。

ところが、現状これらの政策は公共文化において名声を失っている。残された選択肢は、買収を認めるか、今後一切認めないかのどちらかだ。ここ数十年にわたる政策の失敗がこのような悲劇的な結果をもたらした。USスチールをめぐる論争は、背後にある大きく悲しい物語を象徴しているにすぎない。

ご友人は無料で閲覧できます

ご友人は無料で閲覧できます Line

Line Telegram

Telegram

ご利用上の不明点は ヘルプセンター にお問い合わせください。